Quelle structure financière pour assurer la pérennité de l'entreprise ?

Fiche

Analyser la structure financière consiste à porter un jugement sur la situation de l'entreprise à une date donnée et sur ses possibilités de développement. L'analyse se réalise à travers l'étude de ses cycles d'exploitation, d'investissement et de financement.

Afin d'être optimale, l'analyse de la structure financière nécessite des comparaisons dans le temps et dans l'espace et doit contenir un certain nombre de ratios calculés à partir du bilan.

Afin d'être optimale, l'analyse de la structure financière nécessite des comparaisons dans le temps et dans l'espace et doit contenir un certain nombre de ratios calculés à partir du bilan.

1. Les cycles d'exploitation, d'investissement et de financement

1.1. Le cycle d'exploitation

Le cycle d'exploitation correspond à l'activité normale d'une entreprise (bas de bilan : actif et passif circulant). Il s'agit de l'ensemble des opérations récurrentes réalisées entre l'achat initial aux fournisseurs et le règlement des clients :

• dettes fournisseurs (qu'il faudra payer), qui, à l'origine, sont des achats de marchandises et/ou de matières premières, ainsi que les autres dettes ;

• créances clients (qu'il faudra encaisser), qui, à l'origine, sont des ventes de marchandises et/ou de produits finis, ainsi que les stocks.

1.2. Les cycles longs : investissements et financements

Le cycle long correspond aux cycles des investissements et des financements de long terme. Une structure financière solide nécessite qu'un emploi stable (investissement dans un bien durable) soit financé par une ressource stable (haut du bilan passif : apports des actionnaires, autofinancement et emprunt).Les investissements sont primordiaux pour l'entreprise, car ils permettent son développement (haut du bilan actif : actif immobilisé). Il peut s'agir d'investissements de remplacement, d'expansion, d'innovation ou de productivité.

2. Le bilan fonctionnel

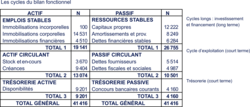

Les cycles d'exploitation, d'investissement et de financement vont apparaître dans le bilan fonctionnel, document établi à partir du bilan comptable. L'objectif du bilan fonctionnel est d'analyser comment s'opèrent le financement de l'entreprise et la provenance de la trésorerie (ou son insuffisance). Il permet d'analyser le fonctionnement de l'entreprise, de juger de son équilibre financier et d'évaluer ses possibilités de développement.

Le bilan fonctionnel correspond à un reclassement des postes de l'actif et du passif du bilan comptable selon le cycle auquel il se rapporte (exploitation : bas de bilan, investissements et financement : haut de bilan).

Trois grandes masses divisent le bilan fonctionnel :

Le bilan fonctionnel correspond à un reclassement des postes de l'actif et du passif du bilan comptable selon le cycle auquel il se rapporte (exploitation : bas de bilan, investissements et financement : haut de bilan).

Trois grandes masses divisent le bilan fonctionnel :

• les capitaux stables (passif) et l'actif immobilisé (actif) ;

• l'actif et le passif circulant ;

• la trésorerie active et passive.

|

Dans le bilan fonctionnel, l'actif est retenu pour sa valeur brute avant déduction des amortissements ou des provisions (les amortissements et les provisions font partie des capitaux stables considérés comme de l'autofinancement).

| ACTIF | PASSIF |

| EMPLOIS STABLES Immobilisations incorporelles Immobilisations corporelles Immobilisations financières | RESSOURCES STABLES Capitaux propres Amortissements et provisions Dettes financières (sauf concours bancaires courants) |

| ACTIF CIRCULANT Stocks Créances clients Autres créances | PASSIF CIRCULANT : Dettes fournisseurs Dettes fiscales et sociales Autres dettes d'exploitation |

| TRÉSORERIE ACTIVE Disponibilités | TRÉSORERIE PASSIVE Concours bancaires |

3. La notion de fonds de roulement

3.1 Le fonds de roulement net global (FRNG)

Le fonds de roulement représente l'excédent de ressources stables qui peut financer le cycle d'exploitation.

FRNG = ressources stables − actif immobilisé brut.

FRNG = ressources stables − actif immobilisé brut.

Exemple (suite) :

FRNG = ressources stables − actif immobilisé brut

= (12 222 + 8 249 + 6 284) − (100 + 14 531 + 4 510)

= 26 755 − 19 141

= 7 614

FRNG = ressources stables − actif immobilisé brut

= (12 222 + 8 249 + 6 284) − (100 + 14 531 + 4 510)

= 26 755 − 19 141

= 7 614

Un excédent du FRNG va permettre le financement du cycle d'exploitation de l'entreprise c'est-à-dire de son besoin en fonds de roulement.

3.2 Le besoin en fonds de roulement (BFR)

Le BFR correspond aux décalages de trésorerie dus à l'exploitation de l'entreprise. En effet, lorsqu'une entreprise effectue une vente, elle n'est pas forcément réglée directement par son client. Pourtant, dans cet intervalle, elle a financé l'achat des matières premières nécessaires à la fabrication du bien ou du service vendu et a pu constituer des stocks durant son processus de production.

Le BFR permet donc d'analyser ces décalages par une étude du bas de bilan = actif circulant − passif circulant.

Le BFR permet donc d'analyser ces décalages par une étude du bas de bilan = actif circulant − passif circulant.

Exemple (suite) :

BFR = actif circulant − passif circulant

= ( 3 670 + 9 404) − ( 5 514 + 4 987)

= 13 074 − 10 501

= 2 573

BFR = actif circulant − passif circulant

= ( 3 670 + 9 404) − ( 5 514 + 4 987)

= 13 074 − 10 501

= 2 573

Pour améliorer le BFR le comptable peut être amené à émettre un certain nombre de recommandations pour faire progresser la situation de l'entreprise :

• agir sur la durée des crédits, clients et fournisseurs : en augmentant la durée du crédit fournisseurs et en faisant « jouer la concurrence » (payer plus tardivement les fournisseurs pour garder la trésorerie plus longtemps) ; en diminuant la durée du crédit clients en leur demandant de payer leurs créances plus vite (récupérer plus rapidement la trésorerie, mais c'est une donnée souvent contractuelle) ;

• agir sur la durée de stockage en diminuant la période de stockage de l'entreprise. Le stockage a un coût, mais il faut aussi éviter que le niveau des stocks passe en dessous du seuil de stock d'alerte, ce qui peut amener une rupture de stock et entraîner la perte de clients. L'entreprise peut agir pour améliorer son besoin en fonds de roulement de différentes manières :

3.3 La trésorerie nette

La trésorerie nette

La trésorerie nette est la résultante des variations conjointes du FRNG et du BFR.

Trésorerie nette = trésorerie active − trésorerie passive.

ou

= FRNG − BFR

La trésorerie nette est la résultante des variations conjointes du FRNG et du BFR.

Trésorerie nette = trésorerie active − trésorerie passive.

ou

= FRNG − BFR

Exemple (suite) :

Trésorerie nette = trésorerie active − trésorerie passive.= 9 201 − 4 160

= 5 041

ou

= FRNG − BFR

= 7 614 − 2 573

= 5 041

En principe, le fonds de roulement doit permettre à l'entreprise d'obtenir une trésorerie nette positive. Néanmoins, ce jugement est à nuancer en fonction du secteur de l'entreprise, du contexte propre à chaque société et du contexte économique plus général dans lequel cette dernière est amenée à travailler.

4. Calcul de ratios

4.1. Définitions

De la même façon que pour l'analyse du compte de résultat, il existe un certain nombre de ratios qui permettent d'approfondir l'analyse du bilan et la qualité de la structure financière de l'entreprise. L'analyse des ratios doit faire l'objet d'une comparaison dans le temps et dans l'espace (par rapport aux moyennes du secteur d'activité).

| PRINCIPAUX INDICATEURS | Calcul | Commentaire |

| RATIOS DE STRUCTURE FINANCIÈRE | | |

| Couverture de l'actif immobilisé | Capitaux stables/valeurs immobilisées brutes | En principe > à 1. Les ressources stables doivent financer l'actif immobilisé. |

| Indépendance financière | (Dettes financières + CBC*)/(Capitaux propres + provisions + amortissements) * CBC = découvert bancaire. | En principe < à 1. Évaluation des possibilités d'emprunter pour l'entreprise. |

| RATIOS DE L'ACTIF ET DU PASSIF CIRCULANT | | |

| Durée moyenne de stockage | (Stocks moyens de matières premières/coût d'achat des matières utilisées) × 360 | Stock moyen = (stock initial + stock final)/2 |

| Durée de crédit Pour les clients Pour les fournisseurs | (Clients/CA TTC) × 360 (Fournisseurs/achats et charges externes TTC) × 360 | |

À retenir

L'image patrimoniale de l'entreprise peut être analysée à travers ses différents cycles d'exploitation : exploitation, investissement et financement. L'analyse par le haut du bilan (fonds de roulement) et par le bas du bilan (besoin en fonds de roulement) permet de mettre en évidence les capacités de financement et la trésorerie de la société.Les ratios de l'actif et du passif circulant sont à comparer à ceux des entreprises du même secteur. Cela permet d'identifier les points forts et les points faibles mais aussi de dégager d'éventuelles marges de manœuvre pour optimiser la trésorerie de l'entreprise (jouer sur la diminution du crédit clients et l'allongement du crédit fournisseurs).

© 2000-2026, Miscellane